近期,一家自动驾驶公司冲击A股。纵目科技(上海)股份有限公司 (以下简称“纵目科技”)递表科创板,保荐人为华泰联合证券。

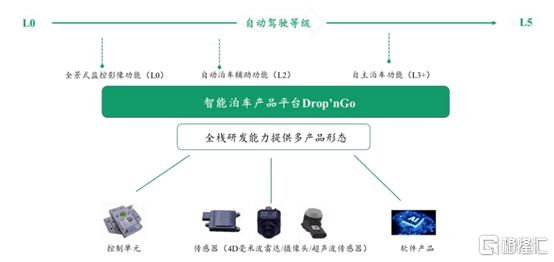

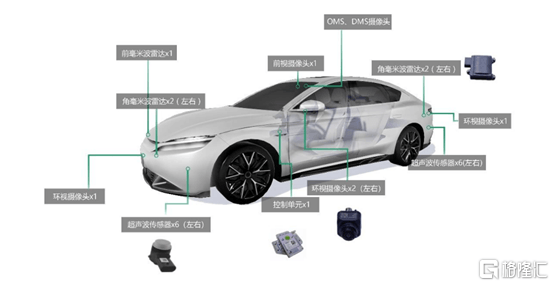

纵目科技成立于2013年,主要从事汽车智能驾驶系统的研发、生产及销售,已形成从算法软件到系统硬件,从智能驾驶控制单元到多种智能传感器的全产品布局,能够为整车厂商提供由智能驾驶控制单元、摄像头、超声波传感器、毫米波雷达等硬件及配套软件和算法集合而成的智能驾驶系统。

根据招股书,纵目科技自称是国内少数能够提供包含L0至L4级别智能驾驶控制单元及智能传感器在内的汽车智能驾驶系统的一级供应商。公司构建了智能驾驶系统核心软硬件全栈开发和量产能力,其中具备L2级别自动泊车辅助功能的产品在近二十款车型上实现量产,年出货量超过10万套,在国内自主品牌融合泊车市场占有率超过10%。在高级别自主泊车领域,公司是业内少数较早获得整车厂商L4级封闭园区低速智能驾驶量产项目的供应商之一。

图片来源:官网

根据高工智能汽车研究院监测数据,2021年公司APA融合泊车系统市场占有率在国内自主品牌乘用车第三方供应商中达到8.1%,2022年1-5月上升至18.1%。2021年下半年起,公司融合泊车系统在长安汽车UNI-T/UNI-V、岚图Free/梦想家、AITO问界M5/M7等多款车型上实现量产,公司APA系统搭载量将快速上升,预计2022年后公司市场份额将得到显著扩大。

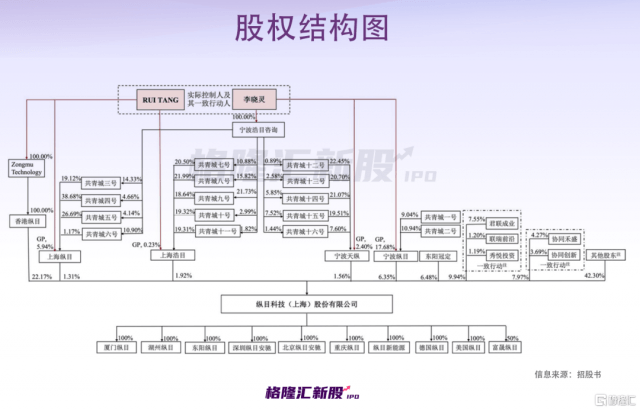

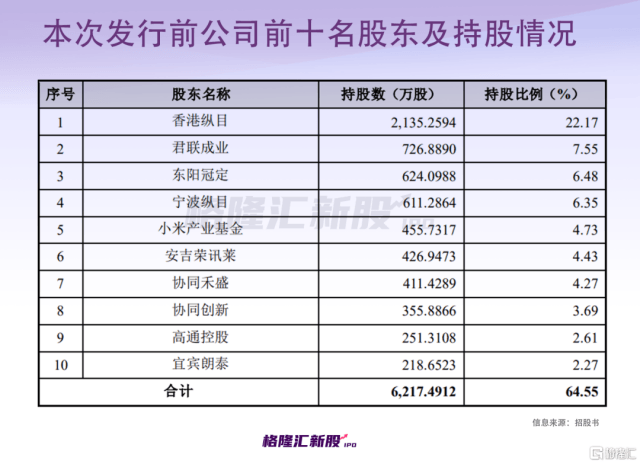

截至招股说明书签署日,纵目科技控股股东为香港纵目,直接持有纵目科技22.17%股份;纵目科技实际控制人为RUI TANG,其一致行动人为李晓灵(RUI TANG的母亲)。RUI TANG及其一致行动人李晓灵合计控制纵目科技33.30%股份对应的表决权。值得注意的是,RUI TANG是个70后,清华大学电子工程专业,硕士研究生学历,任职公司董事长兼总经理。

纵目科技有着不少明星投资机构的加持,根据招股书,最近一轮融资投前估值80亿元。

不得不说,纵目科技站上了火热风口,身披投资星光,但如今冲击资本市场,也掩盖不了经营中的痛症。

01

自动驾驶是块“大蛋糕”

众所周知,汽车乃是国民经济支柱产业,如今以电动化、智能化、网联化和共享化为主要特征的新动能正在加速发展,汽车产品也正在向智能移动终端转变。

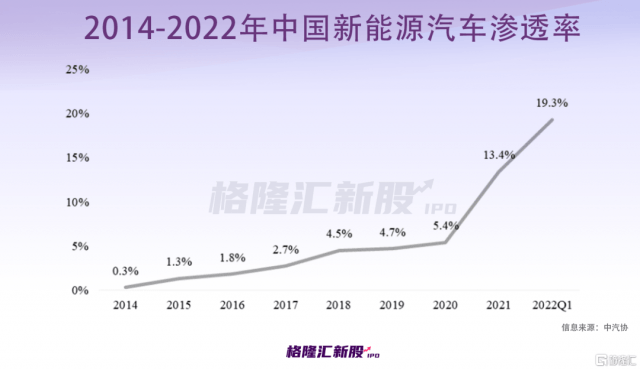

2021年是新能源汽车从政策驱动走向市场驱动的元年,这一年新能源汽车销量首次突破350万辆,同比增长将近1.6倍,渗透率达到13.4%。

乘着这一风口,自动驾驶也受到瞩目,它能通过不同类型的传感器实现对周边道路、行人、障碍物、路侧单元及其他车辆的感知,在不同程度上实现车辆安全、自主驾驶,是人工智能在汽车领域融合应用的重要方向。

智能驾驶产业链概览,图片来源:艾瑞咨询

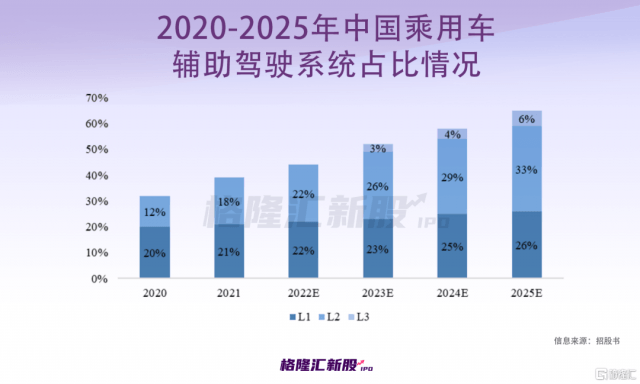

目前,随着辅助驾驶功能逐步量产,乘用车中除了已大量普及的L0级的辅助功能外,L1-L2级的高级辅助驾驶技术也逐步成为行业标配,渗透率逐年提升。而全球汽车智能驾驶行业处于从L1-L2级向L3级衍进的过程中。其中,智能泊车系统是智能驾驶的典型应用,预计到2025年,国内全自动泊车系统市场规模有望达到244亿元,未来三年平均复合增长率将近50%。

回顾纵目科技的发展,在某种程度上来说,公司对行业发展趋势存在一定的敏感度。

公司设立之初,主要从事环视算法及基于环视影像的智能驾驶辅助功能研究开发工作,主要客户为整车厂商的一级供应商,通过核心算法软件的SDK发布帮助客户完成量产车型的适配工作。

2018年起,公司开始研发高清摄像头、毫米波雷达和超声波传感器等智能驾驶传感器产品,并着手自建产线和供应链,逐渐转型成为一级供应商。此外,为了支持自主泊车商业闭环,建立智慧出行生态链,公司先后成立后装、无线充电和智慧城市事业部。

公司智能泊车产品构成,图片来源:招股书

02

尚未实现盈利

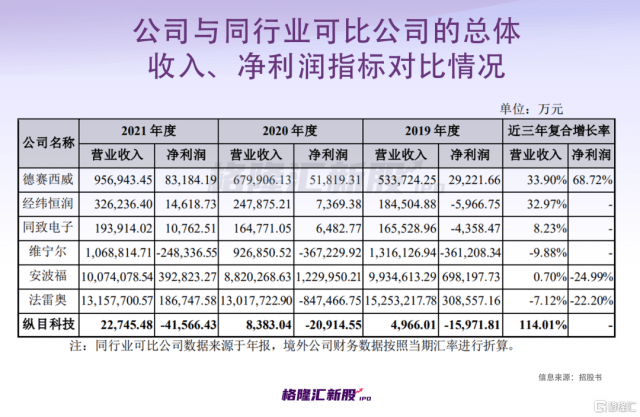

行业发展前景充满高预期,入局其中的纵目科技也是经过了不少试错和探索,但如今来看其业绩,可以发现,自动驾驶的“盈利难”问题还是未解。

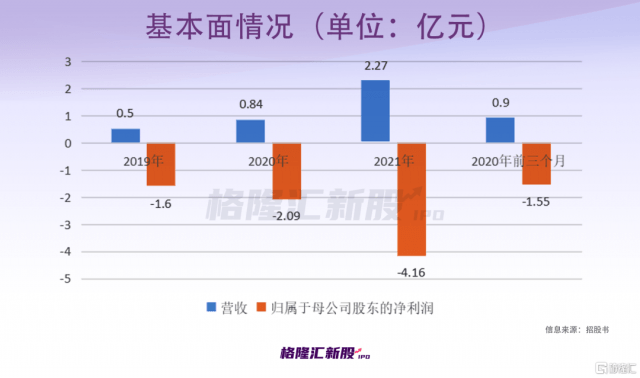

报告期内,纵目科技的营业收入分别为4966.01万元、8383.04万、2.27亿元、9003.48万元,归属于母公司股东的净利润分别为-1.60亿元、-2.09亿元、-4.16亿元、-1.55亿元。截至2022年3月31日,公司未分配利润为-11.19亿元,最近一期末存在累计未弥补亏损。

纵目科技的主营业务包括全景式监控影像功能(L0级别)、自动泊车辅助功能(低速L2级别)、自主泊车功能(低速L3+级别)等。按照产品和服务构成可分为智能驾驶控制单元、传感器和研究开发服务。

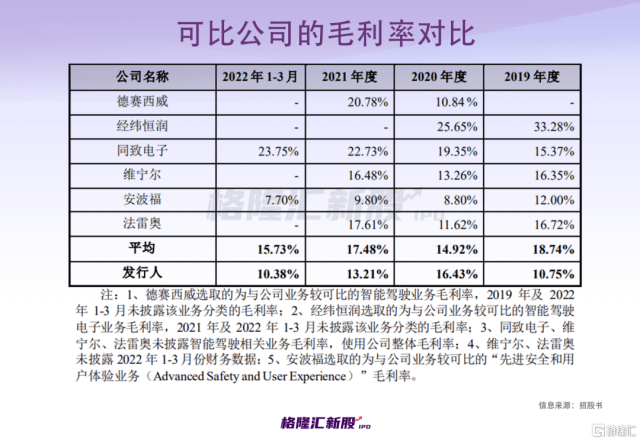

报告期内,公司主营业务毛利率分别为10.75%、16.43%、13.21%、10.38%,相对较低且存在波动,主要受产品价格波动、产品结构变化、原材料采购价格波动、市场竞争情况等多方面影响。其中,2021年及2022年1-3月,受芯片等原材料采购成本上升影响,占主营业务收入比例较高的智能驾驶控制单元毛利率有所下滑,拉低了整体毛利率水平。

具体来看,纵目科技采购主要原材料包括芯片、被动器件、电子结构件、结构件、镜头、离散器件等,其中芯片采购额占比较高。报告期内,公司芯片采购额占物料采购总额的比例分别为50.86%、61.06%、69.53%、60.66%。在2021年汽车芯片供不应求加剧的市场环境下,公司产品所需部分芯片采购价格上涨,对公司毛利率产生了较大的负面冲击。

目前,公司下游客户主要为整车厂商,客户集中度较高。报告期内,纵目科技对前五大客户的收入占收入比重分别为89.42%、89.31%、71.84%、86.32%。与此同时,报告期各期末,公司应收账款账面价值分别为1783.55万元、6235.32万元、1.54亿元、1.91亿元,占各期末流动资产的比例分别为12.18%、30.45%、11.77%、12.05%。报告期内,公司销售规模迅速扩大,应收账款账面价值相应增长。

显然,报告期内,纵目科技尚未盈利,经营活动现金流持续为负,经营存在一定的高压。

一方面,入局自动驾驶很烧钱,需要在前期投入较大的研发成本和较多的人才投入才能保证智能驾驶功能的更新迭代。

智能驾驶系统车身控制单元及传感器布局,图片来源:招股书

报告期内,纵目科技的研发费用较高且持续增长,分别达到1.2亿元、1.72亿元、2.69亿元、8673.74万元,占收入比重分别为240.65%、205.13%、118.32%、96.34%。本次IPO拟募资20亿元,其中12.92亿元用于上海研发中心建设项目。

而高投入也伴随着高风险,若其研发成果无法获得下游客户认可,导致无法实现商业化量产,销售收入存在增长不及预期的风险。

下游整车厂商订单能否顺利增长对公司是一个很大的挑战。

要知道,纵目科技的智能驾驶系统产品需要针对下游车型进行定制化开发,在尺寸规格、性能参数等方面具有不同的要求,需投入较大的人力和物力,以满足整车厂商的需求。

这就意味着,一旦下游客户对已定点车型导入竞争性供应商或切换供应商,将使得其产品市场份额有所降低,甚至导致主要客户流失,从而影响业绩表现。如今赛道显现出“僧多粥少”的现象,纵目科技需要在巩固现有客户合作的同时,积极拓展其他客户。

03

如何破局求生?

纵目科技并不是特例。虽然人们对自动驾驶保持着高度关注,但今年以来,行业也出现了一系列的“寒冬信号”。例如,L4自动驾驶明星独角兽Argo AI倒闭;英特尔旗下的自动驾驶子公司Mobileye此前正式登陆纳斯达克,估值大幅缩水。

市场环境让企业拿钱变得不容易,毕竟自身的成长性被打上了问号。

事实上,目前入局自动驾驶领域的公司通常会在两条技术路线中选择发展,一个是渐进式,指的是从低级别辅助驾驶切入,逐步实现高级自动驾驶;另一个是跨越式,先直接跳过低级别辅助驾驶阶段,在部分区域实现高级自动驾驶后,选择大规模落地。

有趣的是,近来选择跨越式发展的企业日子变得很不好过,毕竟俗话说得好,一口吃不成一个胖子,成本过高、技术难以突破等痛点令其商业化进展缓慢,业绩亏损成了“家常便饭”。而为了求生,它们开始选择“降级”,进入L2层面来竞争,以减轻经营压力。

兴许,目前能活下去才是它们最迫切的想法。

而对于纵目科技而言,如今量产自动驾驶领域已是“百家争鸣”的局面,公司未来收入的增长主要取决于智能驾驶系统渗透率的提升、产品的市场竞争力的提高、新车型项目的持续量产落地时间以及下游整车厂商订单的增长等因素。

纵目科技目前主要提供针对低速泊车场景的智能驾驶系统,公司处于业务拓展阶段,量产规模较小,相比于国际Tier1巨头及国内其他汽车零部件厂商,在产品覆盖、收入体量、资本实力、供应链和成本管控等方面仍存在较大的差距,且公司目前产能有限,无法满足快速扩张的订单需求,在一定程度上制约了其盈利能力。

如今,汽车智能驾驶行业受到国家及地方政策的大力支持。目前我国量产的智能汽车正从L1-L2逐渐向高等级衍进,L3级高速公路有条件自动驾驶、L4级自主代客泊车、矿区自动驾驶和无人末端配送有望在2025年前实现大规模量产落地。

面对日益激烈的竞争态势,纵目科技需要深化软硬一体方向布局,在保持研发投入的同时,有节奏地进行量产化应用,不断提升产品性能和用户体验,同时,需要进一步拓展国际品牌,争取切入更多合资品牌和外资品牌整车厂商供应链,获得更多项目储备,进而提高自身的市场存在感。

04

结语

不得不说,自动驾驶这块大蛋糕并不好啃,入局标的纵然有着仰望星空的蓝图,也需要脚踏实地,正视技术、成本、量产等难题。即便纵目科技等标的能顺利上市,往后需要面临的挑战更为严峻。毕竟行业正在加速洗牌,若是一味地依赖外部资本,并不能根治生存痛症。